Opdat. Aktionærtab i OW Bunker kunne være undgået ! Læs her hvordan

11 nov 2014 - 07:00 af: Axel Steuch

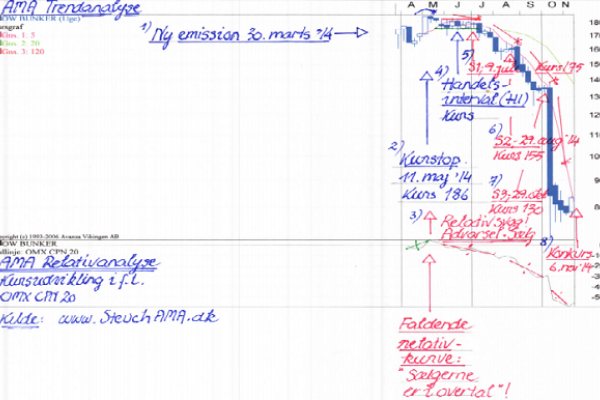

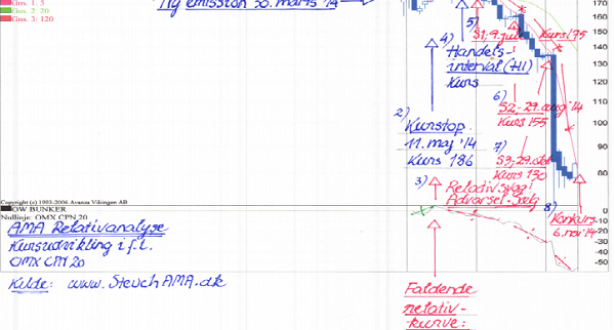

Mange private investorer blev fanget i OW Bunkers konkurs. Kunne tabene været undgået? Ja! Kursgrafen advarede dig allerede i juni, at der var noget galt!

Som privat investor benytter jeg altid kursgrafer i min finansielle navigation. Det har jeg blandt andet lært, som navigatør til søs, hvor jeg ikke kunne drømme om, at sejle uden et søkort.

Hvad fortæller kursgrafen om OW Bunkers korte liv på børsen?

OW Bunker sejlede ind på Københavns Børs under stor fanfare i slutningen af april, 2014, med en børsværdi på over 5 mia. kr. Det var en megastor emission efter danske forhold! Skulle jeg deltage i emissionen? Jeg er oftest tilbageholdende med at deltage i ny emissioner. Ny selskaber introduceres sjældent på børsen til en billig kurs. Snarere er kursen dyr. Hvad ville du selv gøre, hvis du skulle sælge dit livsværk på børsen?

5. maj, 2014: ”Kursen topper!”

OWs kurs toppede i maj ved 185 efter kun 1 måned på Børsen! Det var cirka +9 % over emissionskursen ved 170! Kursen begyndte at falde. Min ”Relativanalytiker” fortalte, at OWs kursudvikling pludselig var svagere end markedets målt i forhold til C20-Indekset. Det var et advarselstegn, der sagde: ”Sælgerne var i overtal. De solgte deres OW Bunker aktier, for at købe nogle andre bedre aktier!”

9. juli, 2014: ”Første SÆLG-signal (S1), da kursen brød under 175!”

I juli kunne man følge kampen mellem købere og sælgere i OW-aktien. *Sælgerne solgte ved kurser lidt over 180. Der var sælgermodstand ved kurs ca. 180. *Køberne købte ved ca. 175. Der var køberstøtte ved 175. Det kalder jeg et handelsinterval (HI). Brud opad igennem 180 ville være positivt. Det fortalte: ”Køberne har overtaget.” Brud nedad igennem 175 ville være negativt. Det fortalte: ”Sælgerne har overtaget.”

Hvad skete der så?

Jo, den 9. juli brød kursen ned igennem 175, og kursfaldet fortsatte med stigende hastighed! Det tydede på, at der kunne komme en negativ overraskelse ved halvårsmeddelelsen (Q2’14) den 29. august. Min risikostyring tilsiger, at jeg skulle sælge ved ”S1”- kurs 175, hvis jeg havde haft OW-aktien!

29. august, 2014: ”Andet SÆLG-signal (S2), da kursen brød under 155!”

Sælgerne havde fortsat overtaget og pressede kursen ned under køberstøtten i august ved kurs 155! Kursen faldt med -9 % efter, at Q2’14 blev offentliggjort i slutningen af august. Det bekræftede, at investorerne ikke var tilfredse med halvårsresultatet. Det bekræftede endvidere, at det havde været rigtigt at sælge ved ”S1” i juli til kurs 175, selv om man på det tidspunkt ikke kendte årsagen til kursfaldet!

7. oktober, 2014: ”Tredje SÆLG-signal (S3), da kursen brød under 130!”

Kursfaldet fortsatte med stigende faldhastighed. Kursen var nu faldet med -26 % siden det første Sælg-signal ved kurs 175 i juli! Den 7. og 8. oktober styrtdykker kursen yderligere med -41 % fra 137,5 til 81,5.

Hvad kan vi lære af den ovennævnte historie om OW Bunkers katastrofale ny emission?

1. Vær varsom med at deltage i ny emissioner. De nye aktier udbydes ofte for dyrt!

2. Tag altid dine grafiske analytikere med på råd! Sælg relativt svage aktier og aktier, der bryder Stop Loss!

3. Sælg aktier, der ikke indfrier deres forventning til stigende omsætning og indtjening.

4. ”Shoot first and ask questions afterwards!” Sælg ved ”S1”, selv om du ikke kender årsagen til kursfaldet!

5. Kursgrafens analyser ville have reddet dig fra at blive fanget i OW Bunkers konkurs.

Du kan som privat investor lære at navigere bedre på aktiemarkederne ved at deltage på Axel Steuch's Millionærkursus som afholdes i samarbejde med NPinvestor. Ønsker du at vide mere, så skriv til jfa@npinvestor.dk

Rungsted Kyst, den 10. november, 2014.

Axel Steuch, www.SteuchAMA.dk

Mere fra denne blogger

- Side 1

- ››

Profil

Siden begyndelsen af 1990erne har Axel Steuch drevet AMA Asset Management ApS, hvorfra han også udgiver AMA's analyser og X2 klubben på abonnementsbasis. Axel Steuch har 40 års erfaring med investering i de finansielle markeder og fra erhvervslivet. I løbet af sin karriere har han blandt andet været konsulent for Verdensbanken, direktør for investeringsforeningen PrivatInvest, direktør for AMA Asset Management, 10 år i finansafdelingen i Carlsberg/Tuborg samt i Handelsbanken og Hambros Bank i London. Ydermere har Axel Steuch udgivet adskillige finansielle publikationer herunder investorbogen "Vinderstrategier", og været ansvarlig for undervisning på aktieskoler heriblandt det populære "Millionærkursus", der har uddannet flere tusinde private investorer.

Kontakt Axel Steuch på mail: Axel@steuchama.dk