Derfor bør arbejdsløshedstal ikke ændre din markedsprognose

Ser du på arbejdsmarkedsdata, når du skal lave prognoser for økonomien eller markederne? Se på noget andet i steder for - efter vores mening fortæller arbejdsmarkedsdata dig mere om fortiden end om fremtiden.

Eurozonens arbejdsløshedsprocent er fortsat på det laveste niveau i 10 år, hvilket stod klart efter offentliggørelsen af resultatet for juni på 8,3 %, som svarer til resultatet for maj.[i] Resultaterne var dog meget forskellige i de 19 medlemslande i valutaunionen. Selvom arbejdsløsheden i Tyskland og Holland forblev på et lavt niveau på henholdsvis 3,4 % og 3,9 %, blev Spaniens arbejdsløshedsprocent mål til 15,2 %.[ii] Italien steg fra 10,7 % til 10,9 %.[iii] Samtidig steg antallet af arbejdsløse i hele eurozonen med 14.000.[iv] Derfor var der ikke ret meget positiv mediedækning af den laveste værdi i 10 år. I stedet har mange observatører advaret om, at den stagnerende økonomiske vækst blokerer for ansættelser, hvilket muligvis kan føre til lavere forbrug og endnu mindre økonomisk vækst. Vi har dog den holdning, at prognoser for retningen på økonomier og markeder, der er baseret på arbejdsløshedstal, er bagvendte. Ifølge vores analyser halter denne type data bagud i forhold til markedet, og de siger derfor mere om fortiden end om fremtiden.

Inden vi fortsætter, så lad os se på, hvad arbejdsløshedsprocenten er, og hvad den ikke er. Arbejdsløshedsprocenten er ikke den procentdel af befolkningen, som ikke har et arbejde. Det er en procentdel af arbejdstyrken. Ifølge Eurostat, som opbevarer alle eurozonens officielle data, skal du for at tælle med i arbejdsstyrken være mellem 15 og 74 år og enten være i arbejde eller være ledig og aktivt have søgt arbejde inden for de seneste fire uger.[v] Det betyder, at hvis en arbejdsløs mister modet og ikke søger arbejde i et par måneder, tæller vedkommende ikke med som arbejdsløs. Når den økonomiske vækst giver de arbejdsløse håbet tilbage, og de begynder at søge arbejde igen, føjer Eurostat dem igen til arbejdsstyrken, og på denne måde er de med til at hæve arbejdsløshedsprocenten og antallet af arbejdsløse, hvis de ikke finder arbejde med det samme. Dette gælder ikke kun for eurozonen - de fleste industrilande udregner procenterne på denne måde, herunder USA, Storbritannien og Japan. Eurostat offentliggør statistikker for arbejdsstyrken og antallet af personer, der er i arbejde, på kvartalsbasis, og ikke på månedsbasis, og det nyeste tilgængelige tal er for 1. kvartal 2018. Der er derfor nu for tidligt, til at vi kan vide noget om, hvorfor antallet af arbejdsløse steg i juni, og om antallet af personer i arbejde også steg. Men hvis tallene ender med at vise, at antallet af personer i arbejdsstyrken er steget, men antallet af "inaktive" personer i arbejdsstyrken (personer inden for den arbejdsdygtige alder, der ikke tælles med i arbejdsstyrken) er faldet, kan dette være tegn på, at eurozonens arbejdsmarkeder tiltrækker personer, der tidligere havde mistet modet, og dette betragter vi som en positiv udvikling.

Selvom vi ignorerer spidsfindighederne i beregningen, har arbejdsmarkedsdata historisk set været bagud i forhold til den økonomiske vækst. Vi kan vise, hvorfor dette er tilfældet, ved at se på dette fra en hypotetisk virksomhedsejers synsvinkel. Hvis der opstår lavkonjunktur, kan virksomhedsejeren blive nødt til at fyre medarbejdere. Der er typisk en del omkostninger forbundet med at ansætte medarbejdere, og virksomhedsejeren vil derfor sandsynligvis være forsigtig med at ansætte. Hvis virksomheden kan følge med efterspørgslen med de nuværende medarbejdere, vælger virksomhedsejeren sandsynligvis dette. Dette er årsagen til, at perioder med økonomisk genopretning (dvs. perioder efter en lavkonjunktur) typisk har været "jobløse" i begyndelsen - set over hele eurozonens korte historie. Når det derefter viser sig, at den økonomiske vækst fortsætter, sker der typisk en forbedring af salget. På et tidspunkt bliver manglen på medarbejdere hæmmende for virksomhedens vækst, og virksomhedsejeren bliver reelt tvunget til at ansætte medarbejde for at kunne følge med efterspørgslen. Virksomhedsejeren begynder derfor at ansætte medarbejdere. Der er dog stadig fokus på ikke at overdrive og ansætte for mange medarbejdere, så det kan blive nødvendigt at fyre dem igen. Virksomhedsejeren skal først for alvor tro på de gode prognoser, før planerne om at ansætte medarbejdere bliver godkendt. Når virksomhedsejeren når til dette punkt, begynder væksten typisk at tage fart. På et tidspunkt vender cyklussen, og der opstår igen lavkonjunktur. Det presser virksomhederne, og de bliver nødt til at skære ned på omkostningerne. Når de har skåret det overflødige væk andre steder, kan de blive nødt til at fyre medarbejdere. Denne fortælling viser, at antallet af job følger efter den økonomiske udvikling, men styrer ikke udviklingen.

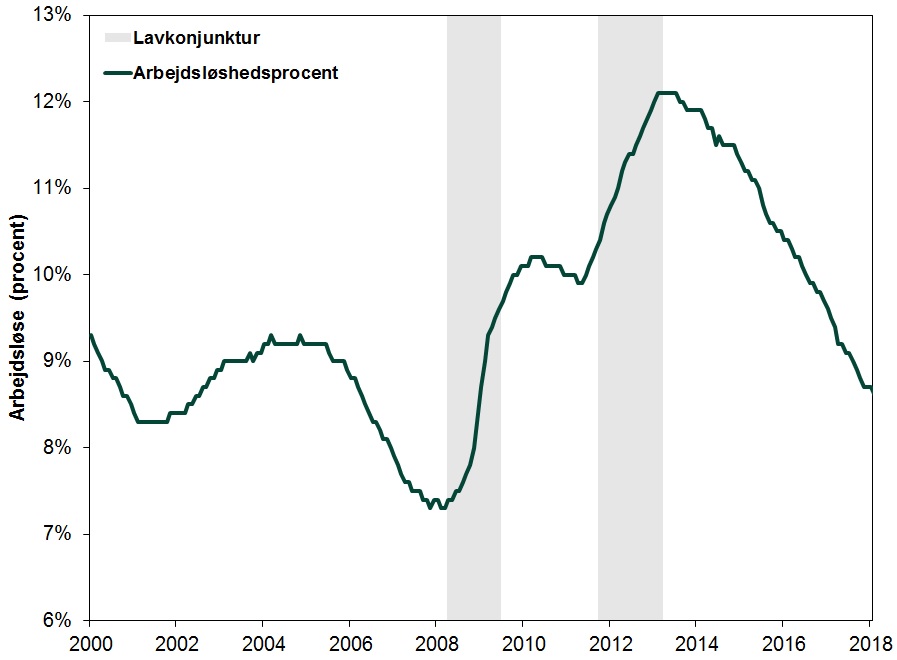

Historiske data viser det samme. I alle de største økonomier i de udviklede lande, f.eks. USA, Storbritannien og Tyskland, stiger arbejdsløshedsprocenterne ofte i en periode med lavkonjunktur og når det højeste niveau kort tid efter. Der er typisk lave arbejdsløshedsprocenter lige før en periode med nedgang - efter at den økonomiske vækst har ført til flere år med ansættelse af medarbejdere. Tendensen, til at arbejdsløsheden halter bagefter, ses også tydeligt i eurozonens to perioder me d lavkonjunktur, siden valutaområdet blev skabt. I begge perioder steg arbejdsløshedsprocenterne, efter at lavkonjunkturen ramte, og de vedblev med at være høje, efter at perioden sluttede. På samme måde betød udvidelserne efter perioden med lavkonjunktur, at arbejdsløshedsprocenterne blev ved med at falde.

Figur 1: Arbejdsløshed i eurozonen siden 2000

Kilde: Eurostat, pr. 18-07-2018. Arbejdsløshedsprocent i eurozonen, januar 2000-juni 2018. Perioder med lavkonjunktur har grå baggrund og er baseret på datoer fra Centre for Economic Policy Research.

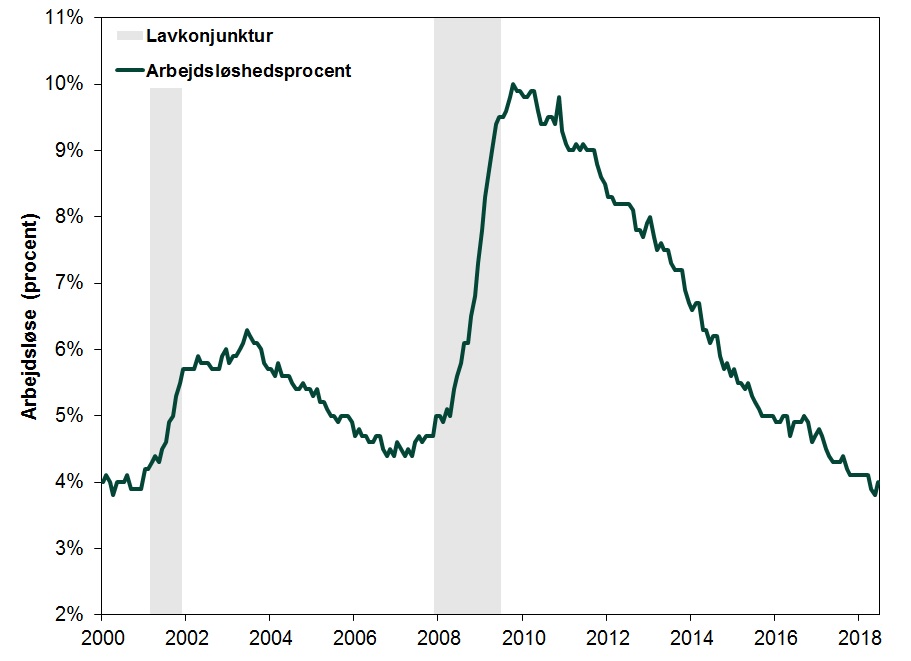

Det samme er tilfældet i USA - ændringer i arbejdsløshedsprocenterne halter efter økonomien.

Figur 2: Arbejdsløshed i USA siden 2000

Kilde: Federal Reserve Bank of St. Louis, pr. 18-07-2018. Arbejdsløshedsprocent i USA, januar 2000-juni 2018. Perioder med lavkonjunktur har grå baggrund og er baseret på datoer fra National Bureau of Economic Research.

Vi mener derfor, at det er en forhastet konklusion, at en stigning i antallet af arbejdsløse betyder, at økonomien i eurozonen er ved at blive svagere og går en hård tid i møde i resten af 2018. Desuden betyder de høje arbejdsløshedsprocenter i forhold til USA eller Storbritannien ikke nødvendigvis, at eurozonen er svag. I stedet ser vi det som en logisk efterreaktion på, at eurozonen oplevede en periode med lavkonjunktur fra 2011-2013, mens økonomierne i USA og Storbritannien fortsat oplevede vækst. Spanien, som stadig har en af eurozonens største vækstrater i forhold til bruttonationalproduktet (GDP) på trods af en arbejdsløshedsprocent på over 15 %, ser vi som endnu et bevis på dette. Vi mener, at den vigtigste lektie at lære af dette som investor er at se ud over arbejdsløshedsprocenterne, når man forsøger at aflæse økonomiens sundhed. I stedet skal man se på målinger af den faktiske produktion (f.eks. industriproduktion, salg i detailhandlen, import og eksport), oversigter over virksomhedsaktivitet, der også kaldes PMI (Purchasing Managers' Indexes), og finansielle målinger, f.eks. banklån og pengemængde.

Fisher Investments Norden, filial af Fisher Investments Europe Limited, England (CVR-nummer 35243003). Fisher Investments Europe er autoriseret og reguleret af UK Financial Conduct Authority (FCA-nr. 191609) og registreret i England, (selskabsnr. 3850593). Fisher Investments Europe Limited har vedtægtsmæssig adresse på: 2nd Floor, 6-10 Whitfield Street, London, W1T 2RE, Storbritannien.

Fisher Investments Europe Limited outsourcer sin porteføljeforvaltningsfunktion til moderselskabet, Fisher Asset Management, LLC, som driver virksomhed under navnet Fisher Investments, og er stiftet i USA og reguleres af den amerikanske Securities and Exchange Commission.

Investering i aktiemarkedet indebærer risiko for tab og der er ingen garanti for, at den investerede kapital tilbagebetales helt eller delvist. Tidligere resultater er ingen garanti for og ikke vejledende for fremtidige resultater. Værdien af din investering og dennes afkast varierer i forhold til de globale aktiemarkeder og de internationale valutakurser.

[i] Kilde: Eurostat, pr. 07-08-2018.

[ii] Ibid.

[iii] Ibid.

[iv] Ibid.

[v] Ibid.

Relaterede blogs

- Side 1

- ››

Fisher Investments Norden gennemgår de seneste investerings-nyheder, som du bør kende til

Fisher Investments Norden hjælper NPinvestor.dk's læsere med at undgå kognitive og adfærdsmæssige skævheder, der ofte forhindrer investorer i at nå deres langsigtede mål.

Hos Fisher Investments Norden forstår vi investorers forskellige behov og bekymringer, og vi gør vores ypperste for at hjælpe dem med at nå deres økonomiske mål og pensionsmål. Med flere årtiers erfaring og en global tilgang til investering gennemgår Fisher Investments Norden markedsforholdene på NPinvestor.dk for at hjælpe investorer med at finde rundt i finansielle nyheder og markedsaktivitet.

Hos Fisher Investments Norden ved vi, at et af de mest udfordrende aspekter ved investering er bibeholde disciplinen på trods af ustabilitet på markedet. Markedsustabilitet kan udløses af store finansielle nyheder og begivenheder, eller helt uden grund. Disse udsving kan vise sig at være udfordrende for selv de mest kyndige investorer.

Gennem årene har Fisher Investments Norden oplevet mange tilfælde, hvor investorer har haft svært ved at holde fast i deres langsigtede investeringsstrategi i perioder med ustabilitet. Selvom denne frygt er normal, kan det være potentielt skadeligt at reagere på den uden et væsentligt grundlag. Vi mener, at alle investorer kan åbne op for større muligheder, når deres beslutninger er drevet af logik frem for følelser.

Hvordan kan investorer reducere deres mulighed for at få langsigtet afkast? Fisher Investments Norden gennemgår almindelige investeringsfejl

På flere forskellige måder, men almindeligvis ved at forveksle begyndelsen på et kortsigtet fald med en langvarig nedgang. I de tilfælde reagerer investorer ofte på markedsnyheder ved at foretage en potentielt dyr porteføljehandel i stedet for at holde sig til deres langsigtede plan. Som Fisher Investments Nordens historiske gennemgang bekræfter, kan det have katastrofale følger at lade følelser påvirke investeringsbeslutninger.

Hvad kan investorer gøre for at undgå at begå sådanne fejl? Fisher Investments Norden gennemgår, hvordan man træffer fornuftige beslutninger

En af de bedste måder at klare sig igennem markedsustabilitet på er efter vores mening at få større viden om den og om, hvordan man håndterer den. Fisher Investments Norden gennemgår de seneste finansielle nyheder og giver solide og aktuelle kommentarer, der er designet til at hjælpe investorer med at forstå de negative kognitive skævheder og adfærdsmæssige problemer, der kan opstå som reaktion på daglige økonomiske begivenheder. Vi håber, at dette indhold, sammen med vores unikke indsigt i markedsbevægelser, leveret gennem NP Investor kan hjælpe investorer med at træffe klare beslutninger.

Ønsker du dig en større forståelse af finansielle nyheder og begivenheder, eller hvordan tilsvarende markedsustabilitet kan påvirke din investeringsplanlægning, så sørg for at vende tilbage regelmæssigt for at læse Fisher Investments Nordens gennemgange og indsigt. Du kan også spørge efter Fisher Investments Nordens tilbud til investorer ved at besøge vores hjemmeside.

Følg Fisher Investments Norden for at få de seneste markedsnyheder og opdateringer. Følg os på:

• Facebook

• Twitter

• LinkedIn

Investering i aktiemarkedet indebærer risiko for tab, og der er ingen garanti for, at den investerede kapital betales tilbage hverken helt eller delvist. Tidligere resultater er ingen garanti for og giver ingen pålidelig indikation om fremtidige resultater.

Læs mere på: www.fisherinvestments.com/da-dk